活动芯球

第94届中国电子展邀您探讨行业发展新机遇!

近日,相关消息显示大基金二期在投资重点有所改变。相对于一期主要关注上游设计、制造及封测,二期将重点关注下游应用。特别是在半导体制造装备及材料方面,将成为大基金重点投资方向。

为此,芯师爷也特别梳理了2019年上半年国内A股半导体材料及设备厂商营收及净利润情况。其中,长川科技、雅克科技、中微公司、安集微电子、精测电子等已经获得大基金投资。

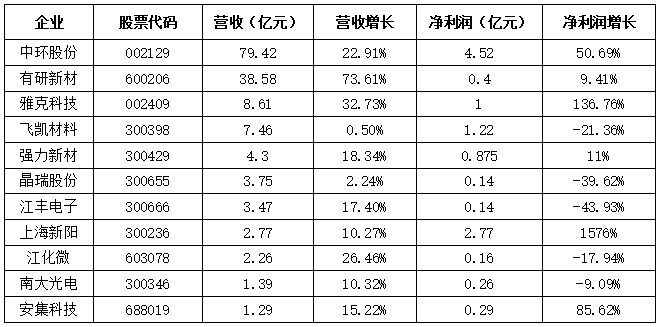

2019年上半年A股半导体材料厂商营收排名

(芯师爷制表,数据来源企业公告)

在半导体材料方面,上半年A股厂商总营收为153.3亿元,营收平均增长为20.9%,所统计的材料厂商上半年营收同比全部保持增长。其中,中环股份以79.42亿元营收排名第一位,安集科技以1.29亿元排名最后。整体来看,国内A股半导体材料上半年营收集中在5亿元以下区间,这也真实反映了国内半导体材料产业处境。

虽然国内在硅片、光掩模版、湿化学品、电子特气、高纯硅烷、高纯四氟化硅、光刻胶、靶材、CMP抛光材料、封装材料等方面基本都有布局,但是在中高端领域,基本上还是严重依赖进口。上半年爆发的日韩半导体之争,也再次印证了半导体关键材料的战略意义。

具体而言,安集科技在上半年成功登陆科创板,并成为首批25家上市企业中的明星股,备受市场青睐。其化学机械抛光液和光刻胶去除剂产品,已经打破国外厂商垄断,成为中芯国际、长江存储、台积电、联电等供应商,以此带动营收及净利润增长。而有研新材得益于铂族金属业务的拓展,带来了销售订单的大幅度增长,相对于2018年同期增长73.61%。除此之外,其他几家企业上半年营收基本保持两位数增长,整体表现比较稳定。

另一方面,中环股份以4.52亿元净利润排名第一,景瑞股份和江丰电子以0.14亿元排名最后一名。在净利润增长率方面,上海新阳将持有的上海新昇26.06%股权置换成硅产业集团7.51%股份及按公允价值计量的投资两部分,使得公司净利润增加了26183.30万元,投资收益贡献明显。但是剔除此部分,上海新阳上半年主营业务利润仅1500多万元,相对2018年同期,也成功实现扭亏为盈。

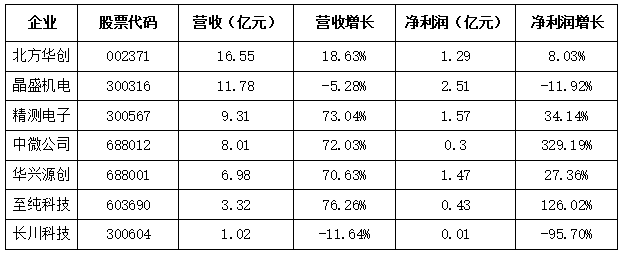

2019年上半年A股半导体设备厂商营收排名

(芯师爷制表,数据来源企业公告)

2019年上半年,A股半导体设备厂商总营收为56.97亿元,营收平均增长率为41.95%,整体上呈现增长的趋势,这与国内半导体产业整体规模提升及国产替代密切相关。其中,北方华创以16.55亿营收排名第一位,排名最后一位的为长川科技,其营收仅为1.02亿元。在统计的七家企业之中,仅有晶盛机电和长川科技营收增长同比为负。

根据公告显示,长川科技生产的集成电路测试机和分选机产品已获得长电科技、华天科技、通富微电、士兰微、华润微电子、日月光等集成电路厂商的使用。在上半年全球半导体行业景气度大幅下滑的情况下,封测厂商业绩普遍下滑,作为上游设备厂商,长川科技自然也无法幸免。2019年STI优质资产及业务进入长川科技,如何整合资源协同发展,将是长川科技需要重点解决的问题。

在净利润方面,晶盛机电以2.51亿元排名第一,排在最后的为长川科技,其净利润为0.01亿元。在净利润增长方面,长川科技同比下滑95.7%,晶盛机电同比下滑11.92%。除此之外,其他设备厂商净利润同比都保持增长,其中中微公司以329.19%排名第一位。

在半导体设备方面,中微公司和华兴源创成功登陆科创板。其中,中微公司刻蚀设备产品已经成功取得5纳米逻辑电路、64层3D NAND制造厂的订单,实现扭亏为盈。而华兴源创在电池管理系统芯片检测设备销售方面增长,也带来公司营收及净利润的增长。

根据Gartner预测,2019年全球半导体设备产值将同比减少约18%。而中国市场仍保持着持续增长趋势,预计未来中国将成为全球半导体制造设备最大市场。

——End ——

以上内容由芯师爷原创,仅供交流学习之用。如有任何疑问,敬请与我们联系info@gsi24.com。

▼

往期精彩回顾

▼

零的突破!国内首款77GHz长距离(LRR)车载雷达芯片发布

崛起的中国芯,真实水平到底如何?

全球内存产业风云变幻50余年!

化合物半导体产业化浪潮下,如何抓住黄金期?

IC China2019:中国集成电路产业路在何方?

今日芯闻 智驾未来

活|动|芯|球

用心探索 发现芯活动